中再寿险发布《惠民保的内涵、发展现状及可持续发展》报告 |

||

| 发布时间: 2023年06月21日 | ||

|

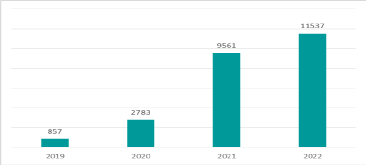

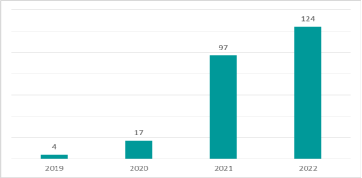

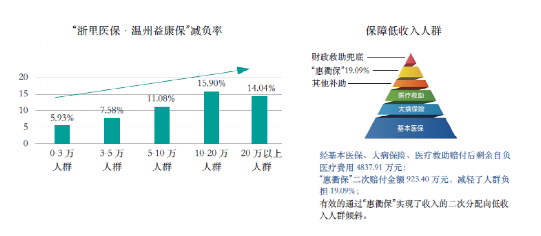

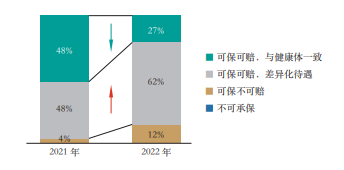

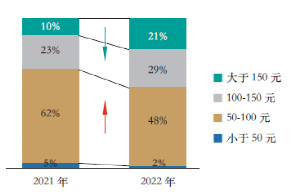

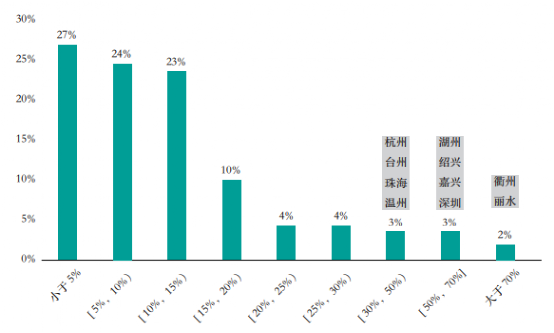

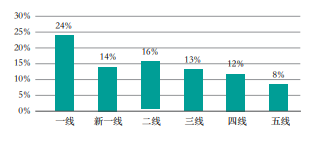

中国人寿再保险有限责任公司编制的《惠民保的内涵、现状及可持续发展》于6月21日正式发布。 惠民保(又称城市定制型商业医疗保险)自2020年在全国大范围铺开至今三年来,已发展为一种相对稳定的业态和模式,成为多层次医疗保障体系中的重要组成部分。据《报告》统计,截至2022年12月31日,惠民保已累计上市408款产品(同一城市在不同年度的产品算为不同的产品),覆盖29个省、直辖市范围内共计150个城市,累计覆盖2.8亿人次,累计保费收入约307亿元,其中2022年全年生效的销量约为1.15亿件,保费收入约为124亿元。 图1 2019-2022年惠民保产品销量(单位:万件) 图2 2019-2022年惠民保保费规模(单位:亿元) 中再寿险自2020年开展惠民保业务,积极服务于健康中国战略、参与普惠金融实践,通过数据、产品和技术优势推动惠民保项目在全国落地,并提供主要再保险支持,积累了丰富的经验分析和产品迭代经验。该《报告》系统性梳理、总结了中再寿险近两年“一城一策”推进惠民保的实践经验和研究成果,以期在总结经验、梳理问题的基础上,探索惠民保高质量发展的道路。 《报告》共分为“惠民保回顾性分析”“惠民保产品2022趋势特征”“惠民保2022运营结果”“惠民保的可持续发展”四大部分。其中,第一部分重点围绕“惠民保的内涵”进行论述,从精算原理上对其和一般商业保险进行区分,明确提出惠民保是一种自愿参与、借鉴了社会保险中代际转移支付模式的商业医疗保险。这种内涵一方面帮助惠民保实现了其社会价值,对于老年人和带病体实现了“有险可保”;另一方面也决定了惠民保必然会面临参保效率逐年下降、健康体脱退的风险。在第二、三部分,《报告》聚焦惠民保产品设计及运营结果(包括参保结果和理赔结果)这两个惠民保关键要素,对于2022年相较2021年的变化进行统计分析,并解读了变化背后的逻辑和规律。《报告》将惠民保的产品设计按照承保人群、责任结构、待遇水平三个维度进行分解,得出的关键结论包括:承保人群方面,“既往症可保可赔,差异化待遇成主流;既往症认定方式显著影响精算定价和后端赔付”;责任结构方面,“责任结构大而全成为主流,特药责任作为普遍责任纳入惠民保,CART等特定责任逐渐扩面”;待遇水平方面,“免赔和赔付比例水平下降”。从参保结果上看,2022年参保率总体和2021年保持一致,但参保效率逐年降低,同一地区的惠民保通常需要更长的参保期才能维持参保率的稳定。从理赔结果上看,惠民保获赔率通常在5%以内,且高年龄、既往症和癌症是主要的获赔方向,这说明惠民保的本质是一个大部分参保人为少数参保人出现医疗巨灾风险时进行融资的产品。 持续火爆之后,惠民保如何走好可持续发展之路,更好惠及民生保障?针对这个普遍关注的问题,报告在第四部分提出:惠民保发展至今,已从早期跑马圈地不断补充区域发展到如今的存量经营,政商边界的明确划分对惠民保的可持续发展至关重要。《报告》认为,在推动惠民保发展过程中,政府部门职能应包括三个方面:一是为产品设计、精算定价提供数据支持,打通商保与医保之间的数据壁垒;在产品设计上予以指导,引导惠民保做好“基本医疗保险的衔接和补充”。二是通过各种政策组合拳实质性提升参保率,确保参保人群结构符合预期。三是尊重商业性,保证支持政策的持续性,并随着医保政策和医疗环境的变化动态调整惠民保的责任设计,使之在多层次医疗保障体系中维持一个适当合理的定位。与之对应的,商业保险公司的职能应包括:一是科学设计产品责任,以“适当、有效”的方式解决民众的医疗保障需求;同时合理厘定产品价格,使得民众可负担。二是取消核保权限,消除投保门槛。三是用商业利益驱动惠民保业态的可持续发展,发挥自身在客户运营、理赔风控、健康管理、医疗产业融合等方面的专业能力,让更多患者的小病不进展成大病,让大病获取最优的治疗路径,最终提升医疗支付的效率和社会运行的效率。 该《报告》特色和亮点包括:一是关注对惠民保本质和内涵的深刻挖掘,并且以惠民保的本质和内涵作为思考惠民保一切规律和问题的底层逻辑。二是对惠民保问世以来的市场运营数据进行了标化口径后的多维度系统性梳理,对2021-2022连续两年的产品、承保、赔付情况进行了深度对标。三是建立惠民保产品形态分析范式,将惠民保产品设计演进规律从承保人群、责任结构、待遇水平的三大纬度进行细致拆解,归纳趋势变化结论。四是基于中再寿险多年实际业务经验,对业内及医药产业关注的惠民保理赔数据进行获赔率、赔付结构、疾病及药品清单谱等量化分析。五是分析总结了惠民保可持续发展面临的四大核心问题,并对未来惠民保顶层设计下政商融合的边界提出了思考与见解。 报告内容速览 一、惠民保概述 惠民保是一个行业内约定俗成的概念,它没有清晰的标准和边界。在金融产品的类目下,惠民保属于普惠金融的范畴。在保险产品中,惠民保属于普惠保险的范畴。城市定制型补充医疗保险属于普惠保险中的普惠性质的保险。惠民保产品具有五个特征:1.产品可及的公平性;2.产品价格可负担,聚焦大额医疗费用的保障;3.政府参与;4.区域定制化;5.与基本医保的衔接和补充。从惠民保的本质上讲,与一般商业保险的“精算公平”不同,惠民保体现的公平性是“社会公平”。在“社会公平”下,保险运作的原理就从风险同质原则转变为代际补贴(或称为代际转移支付)原则,例如年轻人群补贴老年人群,健康人群补贴带病人群。 惠民保产品对老龄人口和既往症人群的保障都突破了一般的商业医疗保险,惠民保的平均参保年龄高于商业医疗保险,且呈现出年龄越高参保率越高的趋势。惠民保也将既往症人群纳入保障范围,既往症人群在总承保人群中占比随着年龄增高而呈走高态势。从住院费用超过惠民保免赔额的人群视角来看,惠民保理赔金额为他们解决了18%(带病体)或27%(健康体)的自负医疗花费(指医保内自付部分及医保外自费部分之和)。 图3 温州“益康保”与衢州“惠衢保”的医疗花费个人减负率 二、惠民保产品2022趋势特征 2021-2022年,从产品责任结构看,惠民保产品从“医保内医疗责任+特药责任”向“医保内医疗责任+医保外医疗责任+特药责任”进化,进化后的产品责任已成为惠民保产品的最主流结构,并且个别地区还增加了一些“其他特定责任”,预计保障责任大而全成为趋势。 从承保人群看,惠民保从既往症可保不可赔向既往症可保可赔进化,但大部分产品既往症保障低于健康体。 图4 2021-2022年既往症人群承保方式变化情况 从待遇水平看,各个责任的平均免赔额均有降低趋势,以扩大享受惠民保保障的覆盖人群,医保内+医保外责任共享免赔额成为苗头;各个责任的平均赔付比例整体呈下降趋势,阶梯比例在浙江省出现较多。 从价格上看,整体价格小幅增长,业务量较大的产品保费相对稳定,定价水平向重量级产品靠拢。2022年惠民保产品价格的上涨主要来源于新产品的价格上涨。惠民保的定价呈现出城市等级越高、价格越高的规律。 图5 2021-2022年各地惠民保产品价格分布变化 三、惠民保2022年运营情况分析 剔除省级项目后整体来看,2022年平均参保率15.3%,与2021年的平均参保率15.2%基本持平。2022年参保率的中位数在5%~10%区间内,将近一半的惠民保业务参保率超过10%。若细分维度来看:平均参保率随城市级别的降低而降低,一线城市参保率显著高于其他城市线;参保率随年龄提高而提高,老龄段的参保率显著高于青中年;省级惠民保项目的参保率低于地市级项目。 图6 2022年惠民保产品参保率分布 图7 各城市线平均参保率情况 从理赔情况看,不同惠民保产品赔付率差异较大,赔付结构也不尽相同。从理赔的责任结构来看,特药责任的理赔金额通常占到总理赔金额的10%左右。不同年龄段的赔付疾病谱存在较大差异。从理赔的年龄结构来看,理赔大都集中在高龄段,中青年人和老年人之间实现了代际补贴。从理赔的人群结构来看,各项目都体现出了健康体和既往症人群之间的成本共担。影响理赔的原因有两方面:一方面是产品内部原因,药品目录、产品待遇等形态设置的影响;另一方面是外部原因,包括疫情、医疗环境、医保变化等原因。

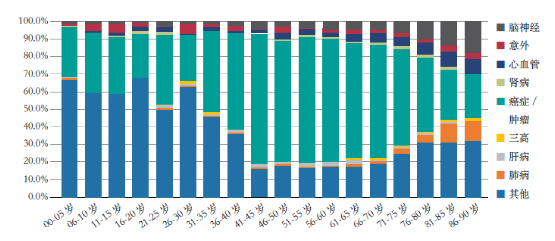

图8 某惠民保产品赔付疾病谱-按赔付金额 四、惠民保的可持续发展 惠民保在多层次医疗保障体系中的定位是社会基本医疗保险和商业健康险中的衔接和补充,这种衔接和补充的角色比纯粹的社会保险或者商业保险更具复杂性。目前可持续发展仍面临着诸多挑战:1.是否一定要限制利润率或最低赔付率;2.责任调整是否合理;3.核保、理赔权利的让渡是否有公平对价;4.共保体权限是否应该超越总公司的管理制度。 政府和商保公司之间的边界能否清晰、明确地划分,决定了惠民保能否实现可持续发展,因此探讨和厘清二者的职能边界至关重要。 政府部门的职能应该包括三个方面:第一,为产品设计、精算定价提供数据支持,打通商保与医保之间的数据壁垒;在产品设计上予以指导,引导惠民保做好“基本医疗保险的衔接和补充”;第二,通过各种政策组合拳实质性提升参保率,确保参保人群结构符合预期;第三,尊重商业性,保证支持政策的持续性,并随着医保政策和医疗环境的变化动态调整惠民保的责任设计,使之在多层次医疗保障体系中维持在一个适当合理的定位。 与之对应的,商业保险公司的职能应该是:第一,科学的设计产品责任,以“适当、有效”的解决民众的医疗保障需求;同时合理厘定产品价格,使得民众成本可负担;第二,取消核保权限,消除投保门槛;第三,用商业利益驱动惠民保业态的可持续发展,发挥自身在客户运营、理赔风控、健康管理、医疗产业融合等方面的专业能力,让更多患者的小病不进展成大病,让大病获取最优的治疗路径,最终提升医疗支付的效率和社会运行的效率。

|

||

|

|

||

| 【关闭】 | ||

| |